Все хозяйственные операции в бухгалтерском учете отражаются с помощью проводок. Начинающему бухгалтеру бывает трудно разобраться в них. Мы подготовили актуальные таблицы бухгалтерских проводок в 2025 году с пояснениями на разные случаи.

В Системе Главбух опубликован интерактивный навигатор по всем проводкам, которые могут понадобиться бухгалтеру. Оформите доступ к Системе Главбух и получите доступ к инструменту, который облегчит ваш труд.

Оформите доступ к Системе Главбух

В бухгалтерском учете все события проводят с помощью двойных записей. Одна и та же операция отражается по дебету одного бухгалтерского счета и по кредиту другого. По одному счету отражается приход, а по другому счету та же сумма проводится как расход. В результате возникает экономическая связь, которая называется корреспонденцией. Важно правильно выбирать счета для отражения операций, чтобы не нарушить методологию учета и не исказить статьи бухгалтерской отчетности. За крупные ошибки в учете бухгалтеру придется платить административный штраф.

Проводки в бухгалтерском учете в 2025 году: суть и порядок составления

Приказом Минфина от 31.10.2000г. № 94н утвержден План счетов бухгалтерского учета и Инструкция по его применению. Для отражения разных операций требуется разное количество проводок. Для некоторых событий может понадобиться более двух счетов.

Например, поступление оплаты от покупателя на расчетный счет компании отражается по дебету счета 51 и кредиту счета 62. Бухгалтер делает такую запись: «Дебет 51 – Кредит 62» или проще: «Д51 – К62», кому как удобнее. Счета делятся на три группы:

- Активные, у которых может быть только дебетовый остаток,

- Пассивные, у них может быть только кредитовый остаток,

- Активно-пассивные, у которых остаток может быть как активным, так и пассивным.

Назовем основные правила составления проводок:

- Способы отражения операций в бухгалтерском учете должны быть закреплены в учетной политике,

- Основанием для проводки является первичный учетный документ,

- Записи на счетах производятся в хронологическом порядке,

- Записи на бухгалтерских счетах делаются только в валюте РФ, то есть российских рублях,

- Проводки накапливаются в специальных регистрах: журналах и ордерах.

Читайте также статью - Амортизация основных средств в балансе

Все бухгалтерские и налоговые изменения 2025 года собрали в Высшей налоговой Академии! Получите доступ к Всероссийской налоговой аттестации-2025 и ведите учет без ошибок и уточнений!

Приведем примеры наиболее востребованных проводок. Самая первая проводка, которую делает бухгалтер новой компании – проводки по формированию и оплате уставного капитала. У молодого предприятия еще нет никакого имущества или денежных средств. Чтобы компания могла начать работу, учредители вносят деньги или материальные ценности, например, материалы, товары, орг.технику, мебель и т.д. Учредитель получает долю в уставном капитале, а компания получает стартовый капитал и имущество для ведения деятельности.

Что не так в новом ФСБУ 5/2019 «Запасы»: пять проблемных ситуаций и их решение - читайте новую статью в "Российском налоговом курьере".

Бухгалтерские проводки для формирования уставного капитала

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Формирование уставного капитала |

||

|

75 |

80 |

Отражена задолженность учредителя по вкладу в уставный капитал |

|

Оплата долей учредителями |

||

|

50 |

75 |

Наличными деньгами в кассу компании |

|

51 (52) |

75 |

Денежными средствами на расчетный (валютный) счет |

|

08 |

75 |

Основным средством или нематериальным активом |

|

10 |

75 |

Материалами |

|

97 |

75 |

Неисключительными правами |

|

Изменение уставного капитала |

||

|

75 |

80 |

УК увеличен за счет дополнительных вкладов или ввода новых участников |

|

84 |

80 |

УК увеличен за счет нераспределенной прибыли |

|

81 |

75 |

Организация выкупила долю в УК у бывшего участника |

|

75 |

81 |

Доля в УК, выкупленная у бывшего участника, продана одному из участников |

Бухгалтерские проводки по учету денежных средств

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

51 (50) |

62 |

Поступила оплата от покупателя на расчетный счет (в кассу организации) |

|

60 |

51 (50) |

Перечислена оплата поставщику |

|

68 |

51 |

Перечислен налог |

|

69 |

51 |

Перечислен взнос на обязательное социальное страхование |

|

57 |

50 |

Деньги из кассы сданы инкассатору для зачисления на расчетный счет |

|

71 |

50 (51) |

Выданы (перечислены) денежные средства подотчетнику |

|

50 |

71 |

Возвращены неизрасходованные подотчетные средства |

|

70 |

50 (51) |

Выдана (перечислена) зарплата работникам |

Бухгалтерские проводки по расчетам с поставщиками и подрядчиками

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

08 (10, 41) |

60 |

Получены от поставщика и приняты к учету основные средства (материалы, товары) |

|

20 (26, 44, 91) |

60 |

Прияты работы и услуги поставщика |

|

19 |

60 |

Отражен «входной» НДС по счет-фактуре поставщика |

|

60 |

51 |

Перечислена оплата поставщику |

Проводки по расчетам с покупателями и заказчиками

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

62 |

90 |

Отражена выручка от продажи товаров, работ или услуг |

|

51 |

62 |

Поступление оплаты от покупателя |

Проводки по учету материалов

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

10 |

15 |

Приняты материалы по учетным ценам |

|

10 |

60 |

Приняты к учету материалы от поставщика |

|

10 |

71 |

Материалы приобретены подотчетником |

|

07 |

10 |

Отпущены материалы на строительство (изготовление, монтаж) основного средства |

|

20 |

10 |

Материалы переданы в производство |

|

10 |

20 |

Неиспользованные материалы возвращены с производства |

|

44 |

10 |

Списание материалов в торговых компаниях |

|

91 |

10 |

Списание стоимости проданных материалов |

|

94 |

10 |

Списание недостачи материалов, выявленной при инвентаризации |

Также полезно прочитать!

Основные бухгалтерские проводки на 2025 год

Компания не обязательно должна использовать весь план счетов, утвержденный приказом Минфина от 31.10.2000г. № 94н. Можно разработать свой сокращенный или наоборот, более детализированный список бухгалтерских счетов. Рабочий план счетов нужно утвердить в учетной политике. Если в процессе работы обнаружились недостатки разработанного плана, его можно изменить. Но сделать это можно только с начала нового календарного года. Именно с нового года законодательство разрешает вносить изменения в учетную политику.

Проводки по страховым взносам

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

20 (25, 26, 44) |

69, субсчет «Взносы на обязательное пенсионное страхование» |

Начислены страховые взносы в ПФР |

|

20 (25, 26, 44) |

69, субсчет «Взносы на обязательное медицинское страхование» |

Начислены страховые взносы в ФОМС |

|

20 (25, 26, 44) |

69, субсчет «Взносы на обязательное социальное страхование» |

Начислены страховые взносы в ФСС |

|

20 (25, 26, 44) |

69, субсчет «Взносы на страхование от несчастных случаев на производстве» |

Начислены страховые взносы на травматизм |

|

69 |

99 |

Начислены пени и штрафы по страховым взносам |

|

51 |

69 |

Перечислены страховые взносы, пени или штрафы |

При переходе на онлайн-кассы у компаний возникли новые расходы. Это приобретение и подключение ККТ, оплата услуг оператора фискальных данных, ремонт и обслуживание кассы. Покажем, как эти операции отражаются в бухгалтерском учете.

Проводки по онлайн-кассе

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Учет в составе основных средств |

||

|

08 |

60 |

Приобретена ККМ |

|

60 |

51 |

Поставщику перечислена оплата за ККМ |

|

01 |

08 |

ККМ принята к учету в составе основных средств |

|

19 |

60 |

Учтен «входной» НДС по счет-фактуре поставщика |

|

68 |

19 |

Входной НДС принят к вычету |

|

Приобретение малоценной ККМ |

||

|

10 |

60 |

Приобретена ККМ |

|

60 |

51 |

Поставщику перечислена оплата за ККМ |

|

26 (44) |

10 |

ККМ передана в эксплуатацию |

|

Замена фискального накопителя |

||

|

10 |

60 |

Приобретен фискальный накопитель |

|

60 |

51 |

Перечислена оплата за установку фискального накопителя |

|

19 |

60 |

Отражен входной НДС по счет-фактуре поставщика |

|

19 |

68 |

Входной НДС принят к вычету |

| 26 (44) | 10 | Фискальный накопитель установлен в ККМ |

|

Услуги оператора фискальных данных (ОФД) |

||

|

60 |

51 |

Оплачены услуги ОФД |

|

26 (44) |

60 |

Принят акт об оказанных услугах ОФД |

|

19 |

60 |

Отражен входной НДС по услугам ОФД |

|

68 |

19 |

Входной НДС принят к вычету |

Если стоимость кассы позволяет, то ККМ можно не учитывать в составе основных средств, а сразу списывать в текущие расходы.

Проводки для начисления зарплаты

Операции по заработной плате проводите с использованием счета 70 «Расчеты с персоналом по оплате труда». В таблице мы привели типовые проводки по начислению и выплате зарплаты.

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Начисление зарплаты |

||

|

20 |

70 |

Основным производственным рабочим |

|

23 |

70 |

Сотрудникам вспомогательного подразделения |

|

29 |

70 |

Работникам обслуживающего хозяйства |

|

25 |

70 |

Общепроизводственному персоналу |

|

26 |

70 |

Управленческому персоналу |

|

28 |

70 |

Работникам, занятым исправлением брака |

|

44 |

70 |

Работникам торгового предприятия |

|

07 |

70 |

Занятым в строительстве или сборке основных средств |

|

91 |

70 |

Работникам непроизводственных подразделений |

|

96 |

70 |

За счет накопленного резерва |

|

Налоги и взносы с зарплаты |

||

|

70 |

68 |

Удержан НДФЛ |

|

20 (08, 23, 25, 26, 28, 29, 44) |

69 |

Начислены страховые взносы |

|

68 |

51 |

Перечислен НДФЛ |

|

69 |

51 |

Перечислены страховые взносы |

|

Выплата зарплаты |

||

|

70 |

50 (51) |

Зарплата выплачена из кассы предприятия (перечислена на банковские счета работникам) |

|

Удержания из зарплаты |

||

|

70 |

76 |

Алименты и прочие удержания по постановлению судебных приставов |

|

70 |

71 |

Долг по подотчетным суммам |

|

70 |

73 (94) |

Возмещение материального ущерба |

Обеспечительный платеж

Иногда договоры с поставщиками содержат условие об обеспечительном платеже. Часто такой пункт есть в договорах аренды. Чтобы отразить такой платеж, придется задействовать забалансовый счет 009. На забалансовых счетах двойная запись не применяется, такой способ учета называется простым.

Обеспечение контракта

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Проводки у арендатора |

||

|

76 |

51 |

Перечислен поставщику обеспечительный платеж |

|

009 |

Обеспечительный платеж отражен на забалансовом счете |

|

|

51 |

76 |

Поставщик вернул обеспечительный платеж в связи с расторжением договора |

|

009 |

Списан обеспечительный платеж |

|

|

Проводки у арендодателя |

||

|

51 |

76 |

Получен обеспечительный платеж |

|

008 |

Обеспечительный платеж отражен на забалансовом счете |

|

|

76 |

51 |

Обеспечительный платеж возвращен в связи с расторжением договора |

|

008 |

Списан обеспечительный платеж |

|

Переуступка долга

Кредитор может передать право требования другому лицу по договору цессии. Покажем, какие проводки возникают у цедента (лица, передающего долг) и цессионария (лица, получающего право требования долга):

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Проводки у цессионария |

||

| 76 | 91 | Отражен доход (сумма, погашаемая должником) |

| 91 | 58 | Списана стоимость погашаемого долга |

| 51 | 76 | Получена оплата от должника |

|

Проводки у цедента |

||

| 76 | 91 | Отражен доход от продажи долга цессионарию |

| 91 | 62 (76) | Списание переданного долга |

Учет госпошлины

Государственная пошлина – это налоговый платеж. В бухгалтерском учете пошлина проводится так же, как другие налоги. Только к счету 68 «Расчеты по налогам и сборам» открывается специальный субсчет «Государственная пошлина»:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

08 (07, 10,41) |

68 |

Начислена пошлина, связанная с приобретением или созданием имущества |

|

20 (26, 44) |

68 |

Начислена гос.пошлина, связанная с основной деятельностью компании |

|

91 |

68 |

Начислена пошлина по неосновной деятельности компании |

|

68 |

51 |

Перечислена гос.пошлина |

|

51 |

68 |

Переплата гос.пошлины возвращена на расчетный счет |

Бухгалтерские проводки по лизингу автомобиля у лизингополучателя

Бухгалтерские проводки по лизингу зависят от того, у кого на балансе числится автомобиль. Возможен один из вариантов:

- Автомобиль числится на балансе лизингодателя,

- Авто числится на балансе лизингополучателя.

Бухгалтер должен учет три вида платежей:

- Авансовый платеж,

- Текущие платежи,

- Выкупной платеж.

Проводки по лизингу отражаются с использованием счета 76:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Автомобиль числится на балансе лизингодателя |

||

|

001 |

Поступил автомобиль |

|

|

20 (26, 44) |

76 |

Начислен текущий ежемесячный платеж |

|

19 |

76 |

Отражен НДС по текущему платежу |

|

76 |

51 |

Перечисление лизингового платежа |

|

68 |

19 |

НДС принят к вычету |

|

001 |

Автомобиль возвращен лизингодателю |

|

|

Автомобиль числится на балансе лизингополучателя |

||

|

08 |

76 |

Отражена общая сумма лизинговых платежей по договору |

|

19 |

76 |

Отражен НДС, предъявленный лизингодателем |

|

01 |

08 |

Автомобиль принят на баланс лизингополучателя |

|

20 |

02 |

Начислена амортизация |

|

76 |

51 |

Перечислен текущий ежемесячный платеж |

|

68 |

19 |

НДС принят к вычету |

Благотворительная помощь в бухгалтерском учете

Согласно письму Минфина России от 20.10.2011г. № 07-02-06/204 благотворительную помощь организации отражают в составе прочих расходов:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

91 |

60 |

Оплачен счет поставщика в благотворительных целях |

|

91 |

01 (10, 41, 43) |

Основные средства (материалы, товары, продукция) переданы на благотворительные цели |

|

91 |

51 (50) |

Денежные средства переданы на благотворительные цели |

Реализация

Операции по реализации товаров отражаются с использованием счета 90 «Продажи». К нему открываются следующие субсчета:

- 90-1 – выручка,

- 90-2 – себестоимость продаж,

- 90-3 – НДС,

- 90-4 – акцизы,

- 90-9 – прибыль (убыток) от продаж.

Проводки будут такими:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

62 |

90-1 |

Отражена выручка |

|

90-2 |

43 |

Списана себестоимость готовой продукции |

|

90-2 |

44 |

Отражены расходы на продажу |

|

90-3 |

68 |

Начислен НДС |

|

90-4 |

68 |

Начислен акциз |

|

51 |

62 |

Получена оплата от покупателя |

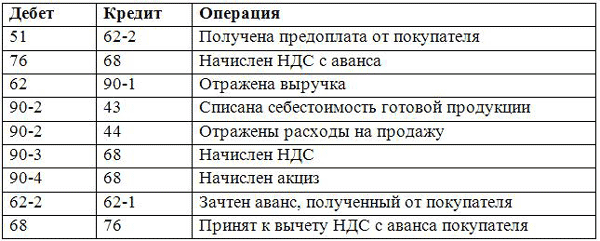

Если договор реализации предусматривает получение аванса от покупателя, проводки немного изменятся:

Учет услуг

Проводки по реализации услуг такие же, как при реализации товаров. За одним исключением: в момент реализации себестоимость услуги неизвестна. Поэтому в отличие от товаров, себестоимость услуги в дебет счета 90-2 в момент реализации не списывается:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

62 |

90-1 |

Отражена выручка |

|

90-3 |

68 |

Начислен НДС |

|

51 |

62 |

Получена оплата от покупателя |

Расходы организации, связанные с оказанием услуг будут списываться в конце месяца в зависимости от выбранного способа.

Учет векселей

Компания может выпускать векселя для привлечения заемных средств. Поэтому их выпуск отражается на счете 67 «Долгосрочные кредиты и займы» или счете 66 «Краткосрочные кредиты и займы» в зависимости от срока обращения. Вексель может использоваться и в качестве средства платежа при приобретении товаров, работ или услуг. Тогда формируются проводки с участием счетов 60 «Расчеты с поставщиками и подрядчиками» и 62 «Расчеты с покупателями и заказчиками»:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Выпуск векселя |

||

|

51 |

66 |

Получен заем по векселю |

|

91-2 |

66 |

Начислены проценты по выданному векселю |

|

66 |

51 |

Оплачена задолженность по векселю |

|

Расчет векселем |

||

|

41 |

60-1 |

Получены товары от поставщика |

|

19 |

60-1 |

Отражен входной НДС |

|

60-1 |

60-3 |

Поставщику выдан вексель |

|

009 |

Вексель учтен за балансом |

|

|

60-3 |

51 |

Погашен долг перед поставщиком |

|

009 |

Вексель списан с забалансового счета |

|

|

Прием оплаты векселем |

||

|

62-1 |

90-1 |

Отражена выручка с продаж |

|

90-3 |

68 |

Начислен НДС |

|

90-2 |

43 |

Списана себестоимость продукции |

|

62-3 |

62-1 |

От покупателя получен вексель |

|

008 |

Вексель учтен за балансом |

|

|

51 |

60-3 |

Поступила оплата от покупателя |

|

008 |

Вексель списан |

|

Также вам будет интересно:

- Расчет НДС при продаже основного средства в 2025

- Переоценка основных средств: цели и задачи

- Как заполнить строку 1230 "Дебиторская задолженность"